Reporter: Rika Theo |

Direncanakan atau tidak, bank-bank sentral dunia ternyata punya jalan pikiran sama. Mereka meneken resep serupa dalam mengatasi masalah perlambatan ekonomi di negara masing masing. Resep itu bernama Quantitative Easing (QE) alias pembelian aset atau surat berharga dari pasar finansial.

Mari kita tengok daftar Quantitative Easing yang sudah terbit tiga bulan terakhir di berbagai belahan dunia. Simak dan klik peta berikut ini:

Mengapa para bank sentral ramai-ramai memilih opsi ini?

Kebijakan QE sendiri tergolong kebijakan moneter yang tidak konvensional atau tak biasa dilakukan. Selain QE, contoh lainnya adalah menurunkan bunga hingga negatif seperti yang dilakukan Denmark.

Biasanya, kebijakan tak konvensional termasuk QE menjadi jurus terakhir yang dilakukan pada saat ekonomi sebuah negara memasuki resesi. Bank sentral sudah kehabisan senjata moneter biasa seperti memangkas bunga lantaran bunga negara itu sudah terlampau rendah.

“Pemulihan ekonomi secara organik butuh waktu yang lama dan biaya yang besar sekali, maka pilihannya adalah QE,” kata Ekonom Mandiri Group Destry Damayanti.

Bagaimana QE secara teori bisa mendorong ekonomi?

Untuk membeli obligasi, bank sentral pada dasarnya ‘mencetak’ uang. Bukan dalam bentuk fisik, tapi gampangnya, ketika membeli obligasi, bank sentral langsung mengreditkan dana ke rekening bank, perusahaan finansial, atau perusahaan biasa yang obligasinya ia beli.

Dengan dana segar dari bank sentral, likuiditas bank tambah encer. Efeknya ada dua.

Pertama, bank yang baik harusnya bisa meminjamkan lagi dana itu kepada perusahaan dan masyarakat.

Perusahaan bisa memakai dana itu untuk mengembangkan bisnis sedangkan individu bisa berbelanja seperti rumah atau mobil. Belanja perusahaan dan individu ini bakal mengangkat kembali ekonomi.

Kedua, bank atau lembaga finansial bisa menggunakan dana segar dari bank sentral tersebut untuk membeli aset-aset finansial lain, seperti saham dan obligasi korporasi.

Aset-aset itu tentu harganya akan naik karena diburu, sehingga imbal hasilnya secara otomatis menurun.

Imbal hasil surat utang atau biaya pinjaman yang menurun dapat mendorong perusahaan dan individu untuk meminjam. Di pasar saham, kenaikan harga saham mestinya dapat memicu perusahaan melakukan investasi baru. Dengan investasi dan belanja yang meningkat ini, roda ekonomi dapat berputar lebih baik.

Marilah kita ambil contoh apa yang diharapkan Fed dengan membeli surat utang beragun KPR. Aksi itu bisa memangkas harga surat utang tersebut dan pada akhirnya menurunkan bunga KPR. Ketika bunga KPR turun, nasabah mendapat insentif untuk meminjam atau mencicil rumah lagi. Teori sederhananya begitu.

Pada prakteknya?

Para pengritik Fed menekankan kegagalan QE1 dan QE2 sehingga Fed tak berhenti menyuntik dana di pasar. Pembelian aset besar-besaran itu telah melebarkan neraca keuangan Fed hingga hampir menyentuh US$ 3 triliun.

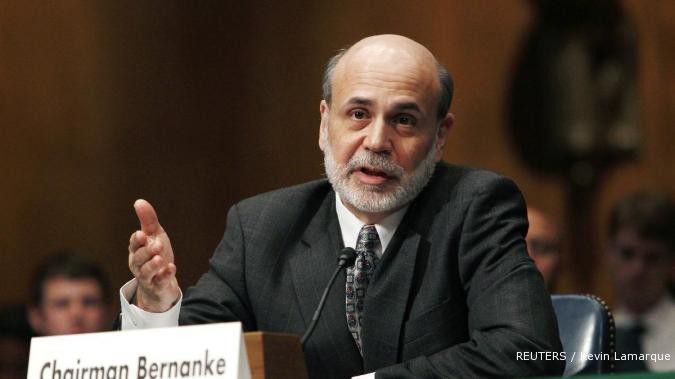

Sejak Desember 2008, Bernanke juga tak berhenti menahan bunga rendah tetap mendekati 0%. Dan bersama pengumuman QE 3 kemarin, Fed berkomitmen menjaga bunga tetap rendah hingga pertengahan 2015.

Banyak pihak meragukan apakah trilogi QE bisa berhasil membangkitkan ekonomi AS, terutama memperbaiki pasar tenaga kerjanya. Langkah Fed itu bakal lebih berdampak ke pasar finansial.

Padahal, titik permasalahan ekonomi AS sekarang berpusat pada minimnya permintaan, berbarengan dengan perlambatan di sejumlah sektor. Kebijakan uang ketat yang dilakukan di tingkat negara bagian hingga pusat telah memicu hal ini.

“Sektor rill AS kehilangan kesehatannya, apalagi ruang fiskal AS sudah semakin terbatas karena defisit anggaran dan utang AS yang semakin besar,” jelas Ekonom dari Universitas Atmajaya , A. Prasetyantoko.

Terlebih, dalam beberapa tahun terakhir, pemerintah AS telah memangkas sekitar 1 juta tenaga kerja. Bayangkan sebesar apa pemangkasan belanja yang dilakukan oleh mereka yang tadinya bekerja dan harus terkena PHK itu.

Apakah langkah Fed bisa langsung membuat mereka bekerja kembali? Apakah Fed juga bisa langsung menggerakkan permintaan, mulai dari pesanan makanan di restoran, produksi pabrik, hingga pembelian mobil?

Tidak. Mengutip kata ekonom Milton Friedman, kebijakan moneter butuh waktu untuk bisa terasa efeknya.

Bernanke sendiri sudah mengakui di Jackson Hole, ”Kebijakan moneter seorang diri takkan mampu mencapai apa yang bisa dicapai oleh kebijakan ekonomi secara luas, khususnya tak bisa bisa menetralkan risiko fsikal dan finansial yang dihadapi negara.”

Bagaimana dampaknya ke pasar finansial?

Seperti sudah dijelaskan di atas, QE akan menaikkan harga aset. Pertama-tama adalah harga imbal hasil obligasi yang dibeli. Harga obligasi yang naik berarti bunga menurun dan orang akan lebih banyak meminjam.

Dana berlebih di pasar juga akan beralih ke aset-aset lain, mulai dari saham hingga komoditas. Ini juga termasuk aset di pasar keuangan luar negeri yang menawarkan bunga atau imbal hasil lebih menarik.

Di saat sama, inflasi yang terjadi menggerus nilai tukar negara itu.

Semua itu tercermin pada kondisi sesaat setelah Fed mengumumkan QE3. Pasar langsung bereaksi. Indeks saham di seluruh dunia menanjak. Harga emas, minyak, dan sejumlah komoditas melambung pada hari Jumat (14/9).

Begitu pula halnya reaksi pasar ketika BOJ mengungkapkan rencana pembelian asetnya. Konsensus pasar untuk efek jangka pendek semua Quantitative Easing jelas: bullish.

Artinya, bursa saham dan aset-aset berisiko, terutama komoditas dan sejumlah mata uang yang melawan dollar AS, menuju penguatan harga.

Pesta pora di bursa dan pasar komoditas sampai hari ini berlangsung hanya dengan bahan bakar sentimen optimisme pasar.

“Harus diingat, belum ada Quantitative Easing yang mengalir. Yang ada baru persepsi. Sampai Maret saya pikir masih goreng tensi tinggi, belum akumulasi QE3. Bursa masih akan fluktuatif,” kata pengamat pasar keuangan Yanuar Rizky.

Sebab, kata dia, AS masih menanti pembahasan defisit anggaran di Kongres. Dari hasil itu, baru presiden baru akan memutuskan akan melanjutkan QE3 atau tidak. Karena itulah, kata dia, Fed menyatakan bahwa pembelian obligasi akan dilakukan tanpa batas waktu. “Fed tak ingin menanggung risiko sendiri,” imbuhnya.

Ketika QE3 berjalan, harga komoditas bakal melonjak seberapa tinggi?

QE biasanya akan mengangkat harga komoditas. Sebab, sebagian besar harga komoditas dipatok dalam dollar AS yang cenderung tergerus nilainya saat QE dilakukan.

Selain itu, ketika dollar AS melemah akibat duit QE3 dan inflasi menggerogoti ekonomi AS, orang akan memindahkan dananya ke komoditas.

Analis Harvest International Futures Ibrahim mengatakan tidak semua komoditas akan menikmati imbas QE. “Batubara, tembaga, dan timah tidak karena persediaan stoknya masih banyak, sehingga kenaikan harganya pun akan terbatas,” tuturnya.

Lain ceritanya dengan emas dan minyak. Emas sebagai aset pelindung dari inflasi akan diburu investor. Apalagi dollar yang selama ini menyaingi emas sebagai instrumen safe haven bakal tumbang.

Ibrahim memperkirakan US$ 1.850 menjadi level resistance kunci harga emas tahun ini, terutama jika QE sudah berjalan. “Jika tembus bisa mencapai US$ 1.920, lalu level selanjutnya di US$ 2.000,” imbuhnya.

Begitu pula halnya minyak yang sangat rentan sentimen geopolitik. Padahal, saat ini sentimen geopolitik pun masih panas, mulai dari konflik film Innocence of Muslim di Timur Tengah hingga sengketa Jepang-China.

“Sengketa itu akan mempengaruhi harga minyak karena China merupakan negara konsumen minyak kedua terbesar, Jepang ketiga terbesar,” jelas Ibrahim.

Ia memperkirakan harga minyak tahun ini bisa melejit ke US$ 102 per barel. Ketika level itu berhasil ditembus, maka harga berikutnya berada di angka US$ 106, dan terakhir menuju US$ 110.

Akan tetapi, pasar juga tak semata bergerak atas dasar sentimen QE semata. Destry melihat, faktor fundamental pasokan dan permintaan komoditas tetap mempengaruhi. “Ekonomi belum berbalik,

QE 3 juga masih jauh dari kebutuhan negara-negara itu. Saya kira inflasi apalagi bubble harga komoditas belum akan terjadi,” kata Destry.

Kalau begitu faktor apa saja yang bisa mengganggu pesta kenaikan harga aset global?

Jawabnya tak sulit, ancaman yang sudah ada saat ini.

Pertama, kondisi zona Euro.

OMT seperti halnya program QE lain tak menjamin penyembuhan cepat bagi krisis utang Eropa.

Apabila Yunani tak mampu memenuhi kewajibannya untuk menerima dana bailout, Uni Eropa harus segera memutuskan: membiarkan Yunani bangkrut atau kehilangan kredibiitasnya di mata dunia dan negara-negara yang harus di-bailout lainnya. Jika yang kedua yang dipilih, apakah reputasi OMT juga masih bisa bertahan?

Kedua, jurang fiskal AS

Jika Maret tahun depan, kongres AS masih tak bisa satu suara mengatasi jurang fiskal dan masalah hutang AS, kondisi ekonomi bakal memburuk. Bahkan, lembaga rating S&P pun sudah mengancam akan memotong rating AAA AS.

Di sisi lain, apabila konsumen AS terpukul oleh kenaikan pajak dan pemangkasan tunjangan sosial, suku bunga yang rendah takkan membantu untuk mendorong belanja dan menambah tenaga kerja.

Ketiga, data ekonomi yang memburuk

Krisis belum usai. Perlambatan dunia masih melambat. Kemungkinannya, masih akan terbit data-data ekonomi yang buruk yang akan menghambat dampak psikologis positif dari QE. Data-data ekonomi dari Eropa, AS, China, dan Jepang akan sangat mempengaruhi persepsi pasar.

Keempat, sengketa China-Jepang

Kelihatannya sengketa kedua raksasa Asia Timur hanyalah masalah politik belaka. Tapi di balik itu, jika sengketa makin parah, hubungan ekonomi keduanya terancam rusak. Jepang punya banyak pabrik dan perusahaan di daratan China dan juga merupakan partner dagang terbesar kedua China. Rusaknya hubungan kedua raksasa akan mengganggu ekonomi keduanya. Padahal, China dan Jepang merupakan dua motor ekonomi dunia.

Terakhir, apa dampak QE bagi pasar Indonesia?

Berhubung dana QE akan menyasar ke aset-aset berisiko, maka aset yang ada di Indonesia akan menjadi salah satu tujuan parkir dana itu.

“Akan ada aliran dana masuk yang signifikan ke Indonesia nanti ketika QE sudah mulai dilakukan. Pasar saham akan positif dan rupiah bisa menguat,” tutur Prasetyantoko.

Yanuar melihat rupiah menjadi salah satu mata uang yang akan diburu. “Kalau dilihat sih, mata uang yang fluktuasinya elastis terhadap fluktuasi duit QE di Asia ada dua: rupiah dan peso. Nanti ketika real cash sudah di tangan bandar, mereka akan masuk banyak di posisi rupiah, pakai SUN,” ujarnya.

Tapi, sejalan dengan itu, risiko pasar modal kita pun meningkat. Sebab dana yang masuk tetap hot money, suatu saat rentan hengkang lagi.

“Awalnya ketika Fed guyur likuiditas ya bagus, tapi duit ini pasti bergerak fluktuatif, dan ada saatnya balik untuk ambil untung,” jelas Yanuar.

Cek Berita dan Artikel yang lain di Google News

/2012/09/20/857709605.jpg)