Reporter: Barratut Taqiyyah | Editor: Barratut Taqiyyah Rafie

JAKARTA. Dalam beberapa hari terakhir, pasar finansial Asia dihantam sejumlah isu dari segala penjuru. Pertama, isu rencana kenaikan suku bunga acuan the Federal Reserve dalam waktu dekat yang menyebabkan dollar perkasa. Kedua, perlambatan ekonomi China serta pemangkasan nilai mata uang yuan.

Sejak People's Bank of China mengumumkan perubahan pendekatan nilai tukar mata uang mereka pada 11 Agustus lalu, nilai mata uang Asia kompak melemah.

Berdasarkan data Bloomberg, sepanjang tahun ini (hingga 24 Agustus 2015), peso Filipina memiliki performa terbaik di antara rekan-rekan sejawatnya dengan pelemahan hanya 4,6%. Sementara, baht Thailand melemah 7,6%, rupiah Indonesia melemah 12%, dan ringgit Malaysia melemah 18% pada periode yang sama.

Pun demikian halnya dengan performa pasar saham. Jika dihitung sejak awal tahun, performa bursa Filipina hanya turun 5,61%. Angka ini jauh lebih baik dengan negara-negara Asia lainnya seperti Thailand yang turun 10,47%, Malaysia turun 9,7%, dan China turun 16,91% pada periode yang sama.

Khusus untuk Indonesia, jika dihitung sejak awal Januari 2014, penurunan Indeks Harga Saham Gabungan (IHSG) sudah mencapai 19,3%.

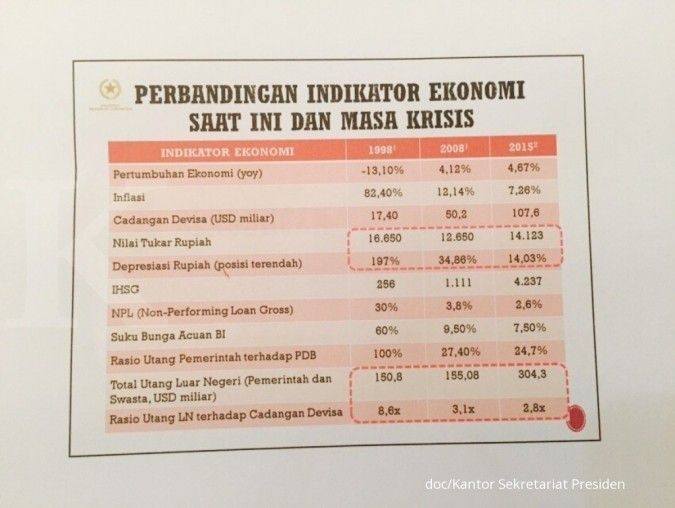

Memerahnya pasar finansial Asia memunculkan pertanyaan di benak investor. Apakah skenario krisis pada 1997-98 akan kembali berulang?

Tim analis Morgan Stanley menilai, kondisi krisis pada 1997-98 silam tidak akan terjadi pada kondisi saat ini. Sebab, pada waktu itu, mata uang Asia -tak termasuk China dan Hong Kong- melemah sangat tajam dengan kisaran 41% pada periode Juni 1997 hingga Januari 1998.

"Kami yakin, dengan profil utang domestik saat ini, tekanan disinflasi yang konsisten, surplus neraca dagang, nilai tukar mata uang yang fleksibel, serta ketercukupan cadangan mata uang asing memberikan ruang bagi penentu kebijakan di kawasan regional untuk mengontrol dengan baik kondisi likuiditas mereka," jelas Chetan Ahya, salah satu anggota tim riset Morgan Stanley.

Selain itu, Morgan Stanley melihat, the Fed tidak akan terburu-buru dalam menaikkan suku bunga acuan mereka dibanding dengan kebijakan yang mereka ambil pada masa krisis lalu. Apalagi, Bank Sentral Eropa dan Bank of Japan masih mengimplementasikan program quantitative easing.

"Sebagai tambahan, keterhubungan Asia dengan perekonomian global dan kontribusi Asia yang signifikan terhadap Produk Domestik Bruto Global (PDB) global menunjukkan perkembangan ekonomi di Asia akan memberikan dampak besar terhadap Amerika dibandingkan tahun 1997. Berdasarkan pertimbangan itu, kami memprediksi, AS tidak akan terburu-buru melakukan pengetatan kebijakan," tambah Ahya.

Meski demikian, bukan berarti kondisi makro di Asia berada dalam kondisi baik-baik saja. Adanya tekanan disinflasi secara terus menerus dan lambatnya respon pemangku kebijakan dalam menangani permasalahan yang ada masih menjadi momok bagi ekonomi Asia. Disinflasi merupakan proses penurunan tingkat inflasi yang tinggi.

Morgan Stanley menilai, apa yang terjadi pada makroekonomi Asia saat ini disebabkan oleh sejumlah faktor. Pertama, terlalu menilai tinggi (overestimating) potensi pertumbuhan sejak pertengahan tahun 2000 serta investasi yang berlebihan di kawasan regional.

Data yang dihimpun Morgan Stanley menunjukkan, lima dari sepuluh negara di Asia mengalami penurunan populasi angkatan kerja. Tren ini tidak terlihat pada negara maju seperti Inggris dan Amerika. "Permasalahannya, meski masalah demografi menggelayuti Asia, namun pemerintah terus mematok target tinggi terhadap pertumbuhan PDB," jelas Morgan Stanley.

Memasang target tinggi dibanding potensi pertumbuhan dengan tingginya tingkat investasi akan memicu permasalahan lain, yakni kelebihan kapasitas produksi sehingga memicu deflasi.

"Kami melihat tantangan terbesar makro untuk Asia adalah bagaimana mereka menangani tekanan disinflasi," jelas Morgan Stanley.

Setidaknya, ada beberapa pertanyaan penting yang muncul dari kondisi yang terjadi saat ini. Apa yang terjadi dengan kondisi makroekonomi Asia saat ini? Negara mana yang terkena dampak paling parah akibat perlambatan ekonomi China dan kenaikan suku bunga AS?

Perlambatan ekonomi China, isu kenaikan suku bunga AS sekaligus apresiasi dollar AS, menjadi ancaman besar bagi outlook pertumbuhan ekonomi Asia. Kedua faktor itu menyebabkan kawasan regional harus melakukan penyesuaian.

Riset Morgan Stanley membagi sejumlah kategori dampak dari dua sentimen utama dari China dan AS terhadap negara Asia. Pertama, negara yang terkena dampak terparah dari perlambatan China dan kenaikan suku bunga AS: Hong Kong, Singapura, Indonesia dan Malaysia.

Kedua, negara dengan dampak terparah perlambatan ekonomi China namun tak terlalu terkena dampak isu kenaikan suku bunga AS: Taiwan dan Korea.

Ketiga, negara dengan dampak terendah perlambatan ekonomi China dan kenaikan suku bunga AS: Filipina, Thailand, dan India.

Performa Malaysia terburuk

Saat ini, Malaysia dinilai sebagai negara dengan performa terburuk di Asia. Hal itu dapat dilihat dari pergerakan mata uang mereka. Siang ini, misalnya, ringgit melorot ke level terendahnya dalam 17 tahun terakhir. Berdasarkan data Bloomberg, pada pukul 11.43 waktu Kuala Lumpur, ringgit terdepresiasi hingga 0,8% menjadi 4,2485 per dollar AS.

Bahkan pada transaksi sebelumnya, nilai tukar ringgit berada di level 4,2990, level terendah sejak Juli 1998 silam. Jika dikalkulasikan, sepanjang 2015, pelemahan ringgit sudah mencapai 18%.

Otot mata uang Negeri Jiran ini kian melemah akibat kecemasan mengenai pendanaan dari perusahaan investasi asing ke negara itu di tengah skandal politik yang kian memperburuk outlook perekonomian Malaysia. Business Times Singapura mengutip sumber anonim melaporkan, perusahaan investasi dari Abu Dhabi yakni International Petroleum Investment Co (IPIC) kemungkinan besar akan menarik rencananya untuk membantu restrukturisasi utang 1Malaysia Development Bhd senilai US$ 3,5 miliar. Meski demikian, 1MBD menegaskan bahwa hal tersebut masih dirundingkan.

Bahkan, pemangkasan tingkat suku bunga acuan China untuk kali kelima sejak November gagal mengangkat performa ringgit.

"Pelemahan ringgit kemungkinan dipicu oleh berita yang mengabarkan IPIC dari Abu Dhabi akan menarik bantuannya dari restrukturisasi utang 1MDB. Jika itu terjadi, 1MDB akan sulit menyelesaikan utangnya sehingga akan meningkatkan risiko investasi Malaysia," papar Nizam Idris, head of foreign exchange and fixed income strategy Macquarie Bank Ltd.

Sebelumnya, Komisi Anti Korupsi Malaysia mengeluarkan pernyataan pada 3 Agustus lalu bahwa Perdana Menteri Najib Tun Razak telah menerima dana senilai 2,6 miliar ringgit atau setara dengan US$ 608 juta dari donor.

Selain itu, investor asing sudah menarik dananya dari pasar saham pada tahun ini dengan nilai mencapai US$ 3 miliar. Di sisi lain, jumlah investor asing yang memegang surat utang Malaysia jatuh ke level terendah dalam tiga tahun terakhir pada Juli.

Perekonomian Malaysia juga terpukul sentimen kemerosotan harga minyak dunia. Pasalnya, penurunan harga minyak Brent pada awal tahun ini memukul pendapatan eksportir minyak Malaysia. Tak hanya itu, penurunan harga crude palm oil (CPO) sebesar 16% juga memberikan sentimen negatif kepada ekonomi Malaysia yang merupakan negara produsen CPO kedua terbesar dunia.

"Berita mengenai IPIC Abu Dhabi dapat membuyarkan rencana restrukturisasi utang 1MDB dan menjadi sentimen paling utama bagi ringgit. Kondisi bertambah buruk dengan lemahnya harga komoditas, khususnya minyak mentah dan CPO," urai Khoon Goh, strategist Australia & New Zealand Banking Group Ltd di Singapura.

Filipina jadi bintang

Filipina dinilai sebagai negara di Asia yang paling tahan banting saat ini. Ada beberapa alasan yang menunjukkan ekonomi Filipina lebih kuat. Pertama, tingkat investasi asing di pasar obligasi dan saham terbilang rendah sehingga menjaga kondisi pasar saham Filipina dari aksi jual besar-besaran.

Kedua, rendahnya produksi sumber daya alam di Filipina membuat negara tersebut aman dari kemerosotan harga komoditas dibanding Indonesia dan Malaysia.

Ketiga, stabilitas politik di bawah kepemimpinan Presidenan Benigno Aquino. Sangat kontras dengan kondisi politik Thailand yang dipimpin oleh militer sejak Mei 2014 atau Malaysia yang saat ini perdana menterinya menghadapi tuntutan pengunduran diri akibat skandal politik.

Keempat, berdasarkan survei Bloomberg, ekonomi Filipina diprediksi tumbuh 5,7% pada kuartal lalu. Data PDB Filipina akan dirilis pada 27 Agustus. Naik dari angka 5,2% pada tiga bulan pertama tahun ini. Bandingkan dengan pertumbuhan Indonesia dan Malaysia yang melambat menjadi 4,67% dan 4,9% pada periode yang sama. Sedangkan pertumbuhan PDB Thailand hanya naik 2,8%.

"Filipina dipastikan merupakan bintang di kawasan regional. Pertumbuhan ekonomi Filipina naik secara stabil di saat negara kawasan lain menurun," jelas Edwin Gutierrez, head of emerging market sovereign debt Aberdeen Asset Management Plc di London.

Bagaimana dengan Indonesia?

Dilihat dari pelemahan rupiah dan penurunan pasar saham, kondisi makro Indonesia saat ini tak jauh berbeda dengan Malaysia. Sejumlah analis menilai, kondisi makro Indonesia sangat rentan dengan adanya keputusan kenaikan suku bunga acuan bank sentral Amerika Serikat (AS), Federal Reserve (The Fed) dan devaluasi yuan.

Tak mengherankan jika Bank Indonesia (BI) kembali merevisi proyeksi pertumbuhan ekonomi Indonesia tahun ini. Gubernur BI Agus Martowardojo menyatakan, pertumbuhan ekonomi tahun ini hanya akan mencapai 4,7%-5,1%. Angka proyeksi ini lebih rendah dibandingkan dengan proyeksi pertumbuhan ekonomi oleh BI sebelumnya, yaitu sebesar 5%-5,4%.

Rendahnya proyeksi PDB tersebut lanjut Agus, karena lambannya investasi swasta dan pemerintah.

"Ini karena penyerapan anggaran yang tidak sesuai dengan perkiraan sebelumnya," kata Agus dalam rapat dengan Badan Anggaran (Banggar) di DPR, Selasa (24/8) kepada wartawan KONTAN Adinda Ade Mustami.

Bahkan BI juga merevisi proyeksi nilai tukar rata-rata rupiah terhadap dollar AS pada tahun ini dari kisaran Rp 13.000-Rp 13.200 per dollar AS, melemah menjadi Rp 13.000-Rp 13.4000 per dollar AS.

Hal tersebut mempertimbangkan devaluasi yuan yang menyebabkan terdepresiasinya seluruh mata uang dan kebijakan kenaikan suku bunga acuan The Fed.

Sementara itu, untuk 2016 mendatang, BI memproyeksi pertumbuhan ekonomi Indonesia sebesar 5,3%-5,7%. Perbaikan tersebut ditopang oleh adanya permintaan domestik dalam bentuk investasi, sejalan sejalan dengan investasi pemerintah.

Pertumbuhan investasi ke depan lanjut Agus, juga disumbang dari realisasi proyek infrastruktur pemerintah. Sementara itu, konsumsi rumah tangga akan ditopang dari properti penduduk usia produktif.

Namun, proyeksi tersebut juga lebih rendah dibanding proyeksi sebelumnya yang sebesar 5,4%-5,8%. "Hal ini sejalan dengan lebih rendahnya perkiraan volume perdagangan dunia dan harga komoditas," ungkap Agus.

Sementara itu, nilai tukar rata-rata rupiah terhadap dollar AS tahun depan diproyeksikan berada pada level Rp 13.400-Rp 13.700 per dollar AS.

Meski proyeksi tersebut masih sejalan dengan asumsi pemerintah, namun kurs tersebut melemah dari proyeksi BI sebelumnya yaitu sebesar Rp 13.000-Rp 13.400 per dollar AS.

BI juga sempat melakukan intervensi di pasar mata uang untuk menahan laju pelemahan rupiah. Namun, Ekonom Bank Permata Joshua Pardede bilang, BI tidak bisa terus-terusan melakukan intervensi. Sebab, cadangan devisa (cadev) yang dimiliki memang terbatas.

Joshua bilang dengan BSA, BI bisa menjaga rupiah berada di nilai fundamentalnya. Apalagi, saat ini nilai tukar rupiah sudah undervalue.

Jika cadev tergerus hingga level tertentu akan membahayakan. Namun BI harus melihat timing yang tepat dalam mengaktifkan BSA ini.

"Saya melihat, ketika cadev sudah berada di bawah US$ 100 miliar dollar kebijakan itu sudah bisa dilakukan," ujar Joshua, Selasa (25/8) di Jakarta kepada wartawan KONTAN Asep Munazat.

Berdasarkan catatan BI, nilai cadangan devisa per Juli 2015 lalu tinggal sebesar US$ 107,6 miliar.

Cek Berita dan Artikel yang lain di Google News

/2015/07/08/263113641.jpg)